市場概要

世界の体外診断(IVD)市場規模は2023年に779.2億米ドルと推定され、2024年から2030年にかけては年平均成長率(CAGR)4.4%で成長すると予測されています。この成長は、感染症や慢性疾患の発生率の上昇により、IVDの採用が増加していることが要因です。 効率的で正確かつエラーのない診断を提供するために、ラボや病院向けの自動化されたIVDシステムの開発が市場の成長を促進すると見込まれています。 また、主要企業によるIVD製品の発売数の増加も市場の成長を促進しています。例えば、2023年11月には、ARUP LaboratoriesがBioMarin社の新しい遺伝子治療薬Roctavianの適格な重症血友病A患者を選択するためのコンパニオン診断薬であるAAV5 DetectCDxについて、EU-IVDRからCEマークを取得しました。

精度、可搬性、費用対効果の面での技術進歩は、この市場に大きな影響を与える推進要因の一つになると予想されます。新規かつ高精度の臨床検査の導入により、世界中で新規のIVD検査の採用が促進されています。2023年6月、東レ株式会社は、膵臓がんの診断に使用する「Toray APOA2-iTQ」について、日本の厚生労働省から製造販売承認を取得しました。さらに、2023年3月には、アボットが米国で、外傷性脳損傷(TBI)の新しい検査法である血液検査のFDA認可を取得しました。生命を脅かす疾患に対するIVD検査の認可が増加していることから、未開拓の市場に新たな機会が生まれると予想されます。

市場の主要企業は、自社の地位を強化し、顧客に多様で技術的に高度かつ革新的な製品を提供するために、さまざまな戦略を展開しています。新製品の発売やパートナーシップは、より多くの顧客を引き付けるために企業が最も頻繁に採用する戦略です。例えば、2023年3月には、BD社が膣炎の感染原因を検出するBD CORシステム上のBD Vaginal Panelについて、510(k)認可を取得しました。2023年8月には、Precision Medicine Centre (PMC) が北アイルランドにおけるがん診断にゲノム技術を導入するために、Regional Molecular Diagnostic Service (RMDS) と提携しました。

政府および非政府機関による医療サービス全般の改善に向けた積極的な取り組みにより、市場成長の加速が見込まれています。2023年10月、WHOは、各国が診断ツールに関する意思決定を行う際に役立つIVD製品の包括的なリストである「必須診断リスト(EDL)」を公表しました。このリストは、エビデンスに基づく推奨事項を提供し、対象となる人々にとって必須の製品へのアクセスを確保することを目的としています。さらに、2023年8月には、アフリカCDCがアフリカ開発機構-アフリカ開発のための新パートナーシップ(AUDA-NEPAD)と協力し、アフリカ全土での診断検査へのアクセスを拡大しました。このような取り組みは、市場の成長を後押しすると期待されています。

高齢者人口の増加と早期検査に関する知識の拡大により、定期検診の数が急増しています。感染症や慢性疾患による死亡のほとんどは75歳以上の人口で発生しているためです。英国の予算責任局によると、医療費は急激に増加しており、急速に高齢者人口が増加している国々には経済的な圧力が生じます。しかし、この支出はIVD業界にとってプラスに作用し、市場の成長を促進すると予想されています。

市場成長段階は中程度であり、市場成長のペースは減速しています。COVID-19検査に対する需要の減少が成長の妨げとなっています。市場は、複数の疾患適応症に対する新規の分子診断および免疫測定検査の導入増加による高度なイノベーションを特徴としています。さらに、患者中心の検査に対する需要の増加が、市場関係者に技術的に高度な製品の開発を促しています。

また、市場は大手企業による合併・買収(M&A)活動が活発であるという特徴もあります。 これらの企業は、新興経済圏での事業拡大により市場シェアの拡大を目指しています。 例えば、2022年8月にはBDとLabCorpが提携し、がんおよびその他の疾患を対象としたサイトメトリーベースのコンパニオン診断の開発、製造、商品化を行いました。

体外診断市場は、規制当局の監視が強化される傾向にあります。例えば、2023年7月には、米国FDAが臨床検査室開発検査(LDT)を医療機器として規制する新たな試みを発表しました。その後、2023年9月には、米国FDAがLDTメーカーは医療機器に関する法令および規制を順守する必要があることを提案しました。FDAは2024年から2028年にかけて段階的に施行する予定です。

高額な画像診断法などの代替製品やサービスに対する脅威が低いことが、市場拡大を後押ししています。健康状態をある程度モニタリングできる画像ツールの使用は、成長を妨げる可能性があります。しかし、IVD検査は、その正確性と費用対効果により、代替品に対する脅威を克服しています。

エンドユーザーの集中は、体外診断市場における重要な要因です。病院、研究所、介護施設、医師のオフィス、在宅など、さまざまな医療施設でIVD検査が利用可能になることで、新しいIVD製品の市場浸透率が高まります。さらに、迅速検査や自己検査に対する需要の高まりにより、さまざまな最終用途アプリケーションの事業者にとって新たな市場機会が生まれます。

試薬セグメントは、2023年の総収益の65.88%を占め、最大のシェアを維持しました。このセグメントは、大手企業による新規試薬や検査キットの開発に向けた広範な研究開発イニシアティブにより、2024年から2030年にかけて最も速いCAGRで成長し、その優位性を維持することが見込まれています。例えば、2023年2月にはBDが、米国においてThinPrep Pap Testと併用するBD Onclarity HPVアッセイの市場承認を取得しました。より迅速ながん検出と個別化医療を可能にするための研究開発活動の活発化により、企業はIVDビジネスのニッチな収益分野に注力できるようになっています。例えば、2023年3月には、QIAGENがServierと提携し、血液がんである急性骨髄性白血病の治療薬であるTIBSOVOのコンパニオン診断テストを開発しました。

個別化医療の成長により、このような新規試薬および消耗品に対する全体的な需要が拡大すると予測されています。2023年には、機器セグメントが第2位のシェアを占めました。新規IVD機器の承認が増加していることから、セグメントの成長が促進されると予想されます。例えば、2023年4月にはbioMérieux SAが迅速なASTシステムであるVITEK REVEALの510(k)申請を米国FDAに提出しました。 遺伝子検査の需要が世界的に高まる中、各企業は機器の発売時期を調整しています。 例えば、2022年3月には、研究および診断目的で、Thermo Fisher ScientificがIon Torrent Genexus Dx統合シークエンサーを市場に投入しました。

2023年には、免疫測定分野が最大の収益シェアを占めました。慢性および感染性疾患の発生率の増加と早期診断のニーズの高まりは、酵素結合免疫吸着測定法(ELISA)のさまざまなタイプを含む免疫学的測定法の需要増加につながる主な要因のひとつです。さらに、主要企業はIVD用途向けの新しい免疫学的診断機器および検査の開発に関する研究開発に重点的に取り組んでいます。例えば、2023年10月にはシスメックス株式会社と富士レビオホールディングス株式会社が提携し、免疫測定における研究開発、生産、臨床開発、マーケティング活動を強化しました。

凝固分野は、2024年から2030年にかけて最も速いCAGRで成長すると予測されています。この分野の成長は、心血管疾患、血液関連疾患、自己免疫疾患の増加に起因しています。さらに、機器は更新されつつあり、Xprecia stride coagulation analyzerなどの携帯型凝固分析装置は、検出の全体的なワークフローを向上させることが期待されています。 機器および凝固検査を提供する主要企業の一部には、Abbott、Siemens Healthcare GmbH、Beckman Coulter, Inc.などがあります。

エンドユーズの洞察

より迅速な診断によるサポートを必要とする入院率の上昇により、2023年には病院セグメントが最大の収益シェアを占めました。さらに、進行中の医療インフラの開発や政府機関による好ましい取り組みにより、既存の病院施設の改善が見込まれています。そのため、病院ベースのIVD検査に対する需要が高まっています。IVD装置のほとんどは病院が購入し、大量に使用されています。2023年には、IVD検査がより迅速かつ正確な結果を提供するため、重要な意思決定にIVDの継続的な支援を必要とする米国の病院は6,129以上あります。

2023年12月、米国病院協会は、病院の LDT に機器規制を適用しないよう FDA に書簡を送りました。在宅医療分野は、高齢者人口の増加と在宅医療用 IVD 機器の需要の高まりにより、2024年から2030年にかけて高い CAGR で成長すると予想されています。患者による自己検査を支援できる、新しい分子診断および免疫測定プラットフォームに対するニーズが高まっています。例えば、2023年2月には、一般的にインフルエンザと呼ばれるインフルエンザAおよびBと、COVID-19の原因となるSARS-CoV-2ウイルスを区別して特定できる初の店頭販売(OTC)用家庭用診断検査がFDAのEUAを取得しました。

2023年には、その他(ラボベースの検査)セグメントが最大の収益シェアを占めました。一度に多数の検査分析が可能であり、ラボベースの検査の精度が高いことから、PoCやホームテストと比較して信頼性が高く、他の2つのセグメントに対して競争優位性があります。さらに、自宅で検体を採取し、検査のためにラボに送付できる検査が利用可能であるため、患者にとって検査が非常に便利になっています。

在宅医療セグメントは、これらの検査の信頼性が高まり、メーカーが患者中心のアプローチを採用していることから、2024年から2030年にかけて高いCAGRで成長すると予測されています。これらの検査は、SARS-CoV-2の感染拡大を抑制する上で重要な役割を果たしています。手頃な価格で効率的な在宅医療検査へのアクセスを確保するために、世界中の政府機関が重要な措置を講じています。2023年4月、南ウェールズ大学のスピンオフ企業であるLlusern Scientificは、尿路感染症のパネル検査用のPoC分子診断プラットフォーム、Lodestar Dxプラットフォームを開発しました。

2023年には、感染症セグメントが市場を独占しました。COVID-19パンデミックの発生により、近年、セグメントのシェアが大幅に増加しました。さらに、主要企業は、患者および医療従事者向けの高品質で革新的なラボサービスへのアクセスを改善するために、新たな検査製品を投入しています。例えば、2023年2月には、BDがSARS-CoV-2、インフルエンザA+B、および呼吸器合胞体ウイルス(RSV)を対象とした新たな分子診断の組み合わせ検査について、米国FDAからEUAを取得しました。このような主要企業によるプレゼンス強化に向けた取り組みが市場成長の原動力になると予想されます。

2024年から2030年にかけて、腫瘍学セグメントが最も速いCAGRで成長すると予測されています。がんの発生率が増加し、死亡率も高いことから、早期段階でのがんバイオマーカー検査に対する需要が高まっています。さらに、新規検査の承認増加、研究開発活動、規制当局による積極的な取り組みが業界の成長を促進すると予測されています。例えば、2023年6月には、米国FDAがパイロットプログラムを発表し、メーカーががんのLDTの検証および性能データを提出する機会が与えられました。さらに、2023年4月には、Biocartis Group NV & APIS Assay Technologies Ltd.が提携し、分子診断プラットフォームであるIdylla上で乳がんサブタイピング検査の製造と商業化を行っています。

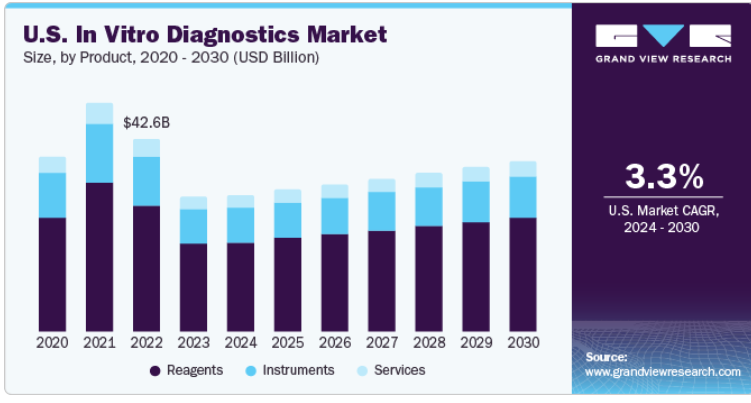

北米が市場を支配し、2023年には42.28%のシェアを占めました。この地域は予測期間全体を通じて市場をリードする地位を維持すると予測されています。この地域の市場は、慢性疾患の発生率上昇、有力企業の存在、新規検査の上市数の増加、政府による支援的資金調達などの要因により、全体として牽引されています。例えば、2023年1月には、BDとCerTest Biotecが米国におけるMpoxウイルス検出用のPCR検査について、米国FDAからEUAを取得しました。さらに、糖尿病やがんなどの個別化医療のための遺伝子検査に対する需要の高まりが、北米市場の成長を促進すると予測されています。

アジア太平洋地域は、2024年から2030年にかけて著しい成長が見込まれています。アジア太平洋地域の市場は、いくつかの要因によって牽引されると予想されています。その要因には、経済の安定化、急速に成長する中流階級人口、政府による支援政策、地域全体にわたる急速な都市化などが含まれます。例えば、2023年10月には、FaponとHalodocが提携し、インドネシアにおける体外診断用製品販売およびサービスの拡大を図りました。さらに、大手企業はアジア太平洋地域の開発途上国における事業拡大を目指し、地域企業と提携しています。

主要企業・市場シェア

体外診断市場で事業展開している主要企業の一部には、F. ホフマン・ラ・ロシュ社、アボット社、クエスト・ダイアグノスティクス社、ダナハー社などがあります。市場参加企業は、新製品の発売、合併・買収、提携など、さまざまな戦略を採用し、製品ポートフォリオを強化し、多様な技術的に高度で革新的な製品を提供しています。

Llusern Scientific、Biocartis Group NV、ARUP Laboratories、Veracyte、Exact Sciences Corpは、市場に新たに参入した企業の例です。新興企業は、ヘルスケアサービス全体の改善を目指し、新規かつ正確な体外診断用検査製品の開発に積極的に取り組んでいます。さらに、これらの企業は、潜在的な市場における製品ラインナップの拡大を目指し、研究機関、政府機関、グローバルリーダーと協力しています。

主な体外診断(IVD)企業:

アボット

bioMérieux SA

QuidelOrtho Corporation

シーメンスヘルシニアーズAG

バイオ・ラッド・ラボラトリーズ

キアゲン

シスメックス

チャールスリバーラボラトリーズ

クエスト・ダイアグノスティクス

アジレント・テクノロジー

ダナハー

BD

F. ホフマン・ラ・ロシュ

2023年12月、ARUP LaboratoriesとMedicoverは提携し、欧州で診断およびヘルスケアサービスを提供しました。ARUP LaboratoriesはBioMarin Pharmaceutical Inc.と提携し、重症の血友病A患者に対する治療法を選択するためにAAV5 DetectCDxを開発しました

2023年11月、VeracyteはIlluminaと提携し、分散型IVDアプリケーション用の分子検査の開発を行いました。各社はVeracyteの乳がん検査Prosignaおよび鼻腔スワブ検査Perceptaの開発に重点的に取り組んでいます

2023年10月、Promega Corporationは、MSI-H固形腫瘍のがん患者を特定するためのコンパニオン診断キットをGSK Plcと共同開発し、商業化する計画を発表しました

2023年2月、UnilabsはSiemens Healthineersの技術に2億ドル以上を投資し、400台以上のラボ用分析装置を取得してラボのインフラを強化すると発表しました。

2023年2月、F. Hoffmann-La Roche Ltd.はJanssen Biotech Inc.と提携し、標的療法用のコンパニオン診断の開発を進めています。コンパニオン診断技術には、デジタル病理学、NGS、PCR、免疫測定法、免疫組織化学が含まれます

本レポートでは、2018年から2030年までの各サブセグメントにおける最新動向の分析と、世界全体、地域別、国別の収益成長予測を提供しています。本調査では、Grand View Researchは、製品、技術、用途、最終用途、検査場所、地域に基づいて、世界の体外診断用医薬品(IVD)市場レポートをセグメント化しました。

製品別展望(収益、百万米ドル、2018年~2030年)

機器

試薬

サービス

技術別展望(収益、百万米ドル、2018年~2030年)

免疫測定法

機器

試薬

サービス

血液学

機器

試薬

サービス

臨床化学

機器

試薬

サービス

分子診断

装置

試薬

サービス

凝固

装置

試薬

サービス

微生物学

装置

試薬

サービス

その他

装置

試薬

サービス

用途別予測(収益、2018年~2030年、単位:百万米ドル)

感染症

糖尿病

腫瘍学

循環器学

腎臓学

自己免疫疾患

薬物検査

その他

検査場所別予測(収益、USD百万、2018年~2030年)

ポイントオブケア

在宅医療

その他

エンドユース別予測(収益、USD百万、2018年~2030年)

病院

研究所

在宅医療

その他

地域別展望(収益、2018年~2030年、単位:百万米ドル)

北米

米国

カナダ

欧州

英国

ドイツ

フランス

スペイン

イタリア

ロシア

デンマーク

スウェーデン

ノルウェー

アジア太平洋

日本

中国

インド

韓国

オーストラリア

タイ

シンガポール

中南米

ブラジル

メキシコ

アルゼンチン

中東およびアフリカ(MEA)

南アフリカ

サウジアラビア

UAE

クウェート

【目次】

第1章 体外診断薬市場:調査手法と範囲

1.1 市場区分

1.1.1 予測と予測期間

1.2 調査手法

1.3 情報収集

1.3.1 購入データベース

1.3.2 GVR社内データベース

1.3.3 二次情報源

1.3.4 一次調査

1.3.5 一次調査の詳細

1.4 情報またはデータの分析

1.4.1 データ分析モデル

1.5 市場の策定と検証

1.6 モデルの詳細

1.6.1 商品フロー分析

1.6.1.1 アプローチ 1:商品フローアプローチ

1.6.1.2 アプローチ 2:ボトムアップアプローチによる国別の市場予測

1.7 世界市場:CAGRの計算

1.8 調査の前提

1.9 二次情報源の一覧

1.10 一次情報源の一覧

1.11 目的

1.11.1 目的 1

1.11.2 目的 2

1.12 略語一覧

第2章 体外診断薬市場:市場定義

第3章 体外診断薬市場:エグゼクティブサマリー

3.1 市場概要

第4章 体外診断薬市場:製品別予測とトレンド分析

4.1. セグメントダッシュボード

4.2. 体外診断用医薬品市場:製品別売上推移分析、2023年および2030年(数量分析

4.3. 機器

4.3.1. 機器市場の売上予測と予測、2018年~2030年(百万米ドル)(数量、販売台数

4.4. 試薬

4.4.1. 試薬市場の収益予測、2018年~2030年(百万米ドル)(販売量、検査数

4.5. サービス

4.5.1. サービス市場の収益予測、2018年~2030年(百万米ドル

第5章 体外診断市場:技術別予測と傾向分析

5.1. セグメントダッシュボード

5.2. 体外診断薬市場:技術別動向分析、2023年および2030年(数量分析)

5.3. 免疫測定法

5.3.1. 免疫測定法市場:収益予測、2018年~2030年(百万米ドル)

5.3.2. 機器

5.3.2.1. 機器市場の収益予測と見通し、2018年~2030年(百万米ドル)

5.3.3. 試薬

5.3.3.1. 試薬市場の収益予測と見通し、2018年~2030年(百万米ドル)

5.3.4. サービス

5.3.4.1. サービス市場収益予測、2018年~2030年(百万米ドル)

5.4. 血液学

5.4.1. 血液学市場収益予測、2018年~2030年(百万米ドル)

5.4.2. 機器

5.4.2.1. 機器市場の収益予測と見通し、2018年~2030年(百万米ドル)

5.4.3. 試薬

5.4.3.1. 試薬市場の収益予測と見通し、2018年~2030年(百万米ドル)

5.4.4. サービス

5.4.4.1. サービス市場収益予測、2018年~2030年(百万米ドル)

5.5. 臨床化学

5.5.1. 臨床化学市場収益予測、2018年~2030年(百万米ドル)

5.5.2. 機器

5.5.2.1. 機器市場の収益予測、2018年~2030年(百万米ドル)

5.5.3. 試薬

5.5.3.1. 試薬市場の収益予測、2018年~2030年(百万米ドル)

5.5.4. サービス

5.5.4.1. サービス市場収益予測、2018年~2030年(百万米ドル)

5.6. 分子診断

5.6.1. 分子診断市場収益予測、2018年~2030年(百万米ドル)

5.6.2. 機器

5.6.2.1. 機器市場の収益予測と予測、2018年~2030年(百万米ドル)

5.6.3. 試薬

5.6.3.1. 試薬市場の収益予測と予測、2018年~2030年(百万米ドル)

5.6.4. サービス

5.6.4.1. サービス市場収益予測、2018年~2030年(百万米ドル)

5.7. 凝固

5.7.1. 凝固市場収益予測、2018年~2030年(百万米ドル)

5.7.2. 機器

5.7.2.1. 機器市場の収益予測と予測、2018年~2030年(百万米ドル)

5.7.3. 試薬

5.7.3.1. 試薬市場の収益予測と予測、2018年~2030年(百万米ドル)

5.7.4. サービス

5.7.4.1. サービス市場収益予測、2018年~2030年(百万米ドル)

5.8. 微生物学

5.8.1. 微生物学市場収益予測、2018年~2030年(百万米ドル)

5.8.2. 機器

5.8.2.1. 機器市場の収益予測と予測、2018年~2030年(百万米ドル)

5.8.3. 試薬

5.8.3.1. 試薬市場の収益予測と予測、2018年~2030年(百万米ドル)

5.8.4. サービス

5.8.4.1. サービス市場 収益予測、2018年~2030年(百万米ドル)

5.9. その他

5.9.1. その他市場 収益予測、2018年~2030年(百万米ドル)

5.9.2. 機器

5.9.2.1. 機器市場の収益予測と見通し、2018年~2030年(百万米ドル)

5.9.3. 試薬

5.9.3.1. 試薬市場の収益予測と見通し、2018年~2030年(百万米ドル)

5.9.4. サービス

5.9.4.1. サービス市場収益予測、2018年~2030年(百万米ドル)

…

【本レポートのお問い合わせ先】

https://www.marketreport.jp/contact

レポートコード:978-1-68038-080-4