市場概要

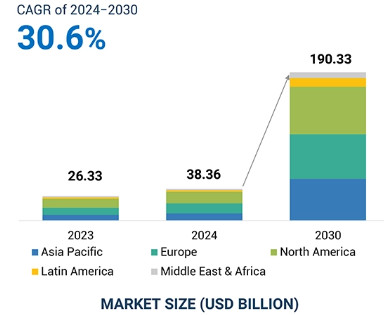

金融AIの市場規模は、2024年の383億6000万米ドルから2030年には1903億3000万米ドルに成長し、予測期間中の年平均成長率は30.6%と予測されています。AIは金融において、効率性の向上、意思決定の強化、金融の安定性の強化、業務の自動化、データ処理の高速化により、業務や顧客サービスの生産性を向上させるために極めて重要です。金融機関はAIを活用して大量のデータを処理し、より優れた市場予測と洗練された投資戦略を実現します。資産運用では、AIアルゴリズムが多様なデータ・ソースを統合することで、ファンド・マネージャーは従来の手法を強化するトレンドを特定することができます。NVIDIAの2024年金融サービス業界調査によると、金融機関の70%以上がAIによる業務効率の改善を報告しており、60%は業務コストの最大30%削減を指摘しています。また、75%の企業で顧客満足度が向上し、80%が今後2年間でAIへの投資を増加させる予定であり、金融の未来を形作る上でAIが重要な役割を担っていることを強調しています。このトレンドは、金融を形成し、イノベーションを促進し、業界全体の競争優位性を育成するAIの役割を強調しています。

金融AIは、ユーザー・エンゲージメントと効率性の向上を通じて、より良い顧客体験のために手続きに沿ったソリューションを提供することで、金融業界に革命をもたらしています。主な要因としては、予測分析によるリスク管理の改善や、ミスを減らす財務報告の自動化などが挙げられます。また、このテクノロジーは、コミュニケーションやガイダンスのために顧客データを分析することで、個別の金融サービスを生み出します。チャットボットによる顧客とのやり取りはより効率的になり、不正行為の検出は法令遵守を保証します。金融の専門家は、市場動向や過去のデータに基づく予測を使用して、十分な情報に基づいた投資判断を行うためにジェネレーティブAIを使用することができます。

アルドリブン・アルゴリズムは、リアルタイムのデータ処理により、金融業界におけるリスクの特定と軽減を改善します。構造化データと非構造化データの両方を大量に分析し、不正行為や市場の変動などの傾向や異常を検出します。Alは、予測分析によって過去の傾向から起こりうるリスクを予測し、企業が事前対策を講じることを可能にします。Alはまた、リスク監視を自動化し、リスク・エクスポージャーの監督を確実にし、異常な動きに対してリアルタイムでアラートを送信します。Alの統合により、リスク管理手続きはより正確かつ効果的になります。Alの統合により、リスク管理手続きはより正確かつ効果的になり、十分な情報に基づいた意思決定が可能になり、より安全な金融業務が促進され、オペレーションの回復力が高まります。

AIシステムは多くの場合、過去のデータに依存しており、そのデータには固有のバイアスが含まれている可能性があるため、信用スコアリングや融資承認などの分野で差別的な結果につながる可能性があります。例えば、過去のデータが体系的な不平等を反映している場合、AIアルゴリズムはこうしたバイアスを永続させ、社会から疎外されたグループに悪影響を及ぼす可能性があります。多くのAIモデルは「ブラックボックス」として機能するため、利害関係者が意思決定プロセスを理解することは困難です。このような明確性の欠如は、信頼や規制基準の遵守を損なう可能性があり、これらの倫理的課題に効果的に対処するための強固なフレームワークが必要となります。

顧客は、特定のニーズを満たす専門的な金融サービスや商品を求めています。Alは、組織が大規模なデータセットを分析することで、個別化されたエクスペリエンスを提供することを可能にします。データ分析や機械学習を活用することで、金融機関はオーダーメイドのサービスを提供し、柔軟な投資プランやオーダーメイドの推奨を提案することができます。パーソナライゼーションによって、顧客は価値と理解度を実感し、長期的なパートナーシップが育まれます。またアルドリブン・インサイトにより、企業はプロアクティブになり、顧客のニーズを満たすことができます。ハイパー・パーソナライゼーションを活用することで、金融機関は他とは一線を画し、顧客維持率を高め、専門的な金融ソリューションを求める新規企業を惹きつけることができます。

金融情報は機密性が高いため、組織はサイバー攻撃の格好の標的となります。アルシステムでは膨大な量の消費者データを扱うため、侵害や不正アクセスを阻止するための強力なセキュリティ対策が必要です。金融企業は、データを保護するために暗号化やリアルタイム監視などのセキュリティ対策を講じる必要があります。データ・セキュリティとイノベーションの両立は、顧客の信頼を築き、金融サービスにおけるAlの適用を保証するために不可欠です。

クラウド分野は、その拡張性と柔軟性から、金融分野におけるAI市場で主導権を握ると予想されています。データへのアクセス性を高め、顧客体験を向上させるため、金融機関はクラウドベースのAIソリューションに依存しています。クラウドは、リスク管理、不正検出、財務計画などのタスクのためのAIツールとの統合を可能にし、強力なデータストレージとセキュリティを提供します。AI主導の金融業界において、クラウド分野は、リアルタイムの分析をサポートし、AIアプリケーションの展開を迅速化する能力を備えているため、大きな市場シェアを占めています。

フィンテック企業は、金融サービスの自動化、顧客体験の向上、業務効率の改善にAIを活用するようになっています。このテクノロジーは、パーソナライズされた金融ソリューションや効果的なリスク管理に不可欠なリアルタイムのデータ分析を可能にします。消費者がより迅速で効率的なサービスを求める中、フィンテック企業は不正検知、信用スコアリング、チャットボットによる顧客エンゲージメントなどのタスクにAIを活用しています。フィンテックにおける絶え間ないイノベーションと競争環境は、洗練されたAIソリューションの必要性を後押しし、このセグメントは今後数年で大きく成長すると考えられます。

企業は、これまで手作業が必要であった請求書処理や元帳照合などのデータ入力やその他の反復作業を自動化するためにAIソリューションを使用しています。ヒューマンエラーを減らし、リアルタイムの財務洞察を提供することで、AI主導のツールは精度を向上させ、リアルタイムのデータを提供します。これらのツールにより、企業はリソースをより効率的に配分できるようになり、日常業務よりも戦略的な意思決定を優先するグループを促進します。企業は、コスト削減と財務業務の最適化のための自動化システムの利点を認識しています。帳簿管理ソリューションが増加し、市場の急速な拡大が見込まれます。企業がコスト削減や財務業務の最適化のために自動化システムの利点を認識するようになっているため、帳簿管理ソリューションの需要が増加し、市場の急速な拡大を促進すると予想されます。

AI産業への多額の投資と高度な技術インフラにより、北米地域が金融分野で最大の市場シェアを占めています。顧客体験を向上させ、銀行や投資会社全体の業務を合理化し、金融慣行を改善するために、米国はAI技術の採用で最先端を走っています。拡大するフィンテック・エコシステムとイニシアチブを持つカナダも大きく貢献しており、金融サービス業界のイノベーションを促進しています。ハイテク新興企業と大企業の両方が存在することで、AIソリューションは両国の研究機関により広く採用され、北米は金融イノベーションのトップに位置しています。

2024年8月、データマティックスはマイクロソフトと提携し、プロセスの自動化を強化し、ビジネス変革を推進するためのオーダーメイドのコパイロット・ソリューションを開発しました。この提携により、Azure OpenAIとデータマティクスのIntelligent Automation Platformを統合したPartner On-boarding CopilotをMicrosoft Teamsストアで提供開始しました。このパートナーシップは、個々の組織向けにソリューションをカスタマイズすることに重点を置き、Microsoft 365を活用して特注のコパイロットを作成できるようにします。

2024年8月、IBMとIntelは、Intel Gaudi 3 AIアクセラレータをIBM Cloud上でサービスとして展開するための協業を発表しました。このイニシアチブは、セキュリティと弾力性を確保しながら、エンタープライズAIの費用対効果の高いスケーリングを強化することを目的としています。IBM Cloudは、ハイブリッド環境とオンプレミス環境の両方をサポートするGaudi 3を採用する最初の企業となります。この統合により、IBMのWatsonxプラットフォーム内のAIワークロードが最適化され、顧客はさまざまな業界のAIソリューションのパフォーマンスを向上させ、総所有コストを削減できるようになります。

2024年3月、FISはSecurLOCKカード不正管理ソリューションを強化するため、Stratyfyとの協業を発表しました。この提携は、誤検知を減らしながら不正取引の検知と防止を大幅に改善し、顧客と消費者により安全な決済体験を提供することを目的としています。この提携は、2027年までに年間400億米ドルを超える詐欺被害が発生すると予測されている中、時宜を得たものです。この取り組みは、不正ルールによる混乱を最小限に抑え、取引解決の全体的な効率を高めることで、企業とその顧客の双方に利益をもたらすことを約束します。

ジェネシス・バンクは2024年2月にフィサーブと提携し、クローバー・テクノロジー(POS)へのカスタマイズされたアクセスを提供することで、低所得から中所得の地域の中小企業を支援しています。このイニシアチブは、先進的な販売時点情報管理(POS)および業務管理ソリューションで地域ビジネスを支援し、業務能力を強化することを目的としています。このパートナーシップは、中小企業、特にマイノリティ預託機関(MDI)がサービスを提供する中小企業の特定のニーズを満たすことに重点を置いています。

主要企業・市場シェア

金融AI市場は、幅広い地域で存在感を示す少数の主要プレーヤーによって支配されています。AI金融市場の主要プレーヤーは以下の通りです。

FIS (US)

Fiserv (US)

Google (US)

Microsoft (US)

Zoho (India)

IBM (US)

Socure (US)

Workiva (US)

Plaid (US)

C3 AI (US)

HighRadius (US)

AWS (US)

SAP (US)

HPE (US)

Oracle (US)

Intel (US)

NVIDIA (US)

Salesforce (US)

DataRobot (US)

Enova International (US)

AlphaSense (US)

NetApp (US)

Vectra AI (US)

【目次】

5.1 はじめに

5.2 市場ダイナミクス 推進要因 阻害要因 機会 課題

5. 3 業界動向 金融におけるAIの進化 金融におけるAIの市場アーキテクチャ ケーススタディ分析- ケーススタディ1- ケーススタディ2- ケーススタディ3- ケーススタディ4- ケーススタディ5 エコシステム分析/市場マップ 技術分析- 主要技術- 隣接技術- 補完技術- 規制機関、政府機関、その他の組織- 規制枠組み サプライチェーン分析 ポーターの5つの力分析- 新規参入の脅威- 代替品の脅威- ポーターの5つの力分析- その他の組織- 規制枠組み サプライチェーン分析 ポーターの5つの力分析-新規参入の脅威-代替品の脅威-供給者の交渉力-買い手の交渉力-競争の激しさ ライバル関係主要会議とイベント(2024-2025年) 主要ステークホルダーと購買基準-購買プロセスにおける主要ステークホルダー-購買基準価格分析-製品タイプ別の指標価格分析-アプリケーション別の指標価格分析特許分析顧客のビジネスに影響を与えるトレンド/破壊投資環境と資金調達シナリオ金融市場におけるAI/ジェネレーティブAIの影響

金融AI市場、製品別

6.1 導入製品 金融AI市場の促進要因

6.2 タイプ ERPおよび金融システム チャットボットおよびバーチャルアシスタント 自動照合ソリューション インテリジェント文書処理 ガバナンス・リスク・コンプライアンス(GRC)ソフトウェア 買掛金/売掛金自動化ソフトウェア ロボアドバイザー 経費管理システム コンプライアンス自動化プラットフォーム アルゴリズム取引プラットフォーム 引受エンジン/プラットフォーム その他

6.3 導入形態 クラウド・オンプレミス

テクノロジー別金融AI市場

7.1 導入 ジェネレーティブAI その他のAI技術 – NLP – 予測分析

金融AI市場、アプリケーション別

8.1 導入 アプリケーション:金融AI市場の促進要因

8.2 業務としての金融 不正検知・防止 リアルタイムトランザクション監視 顧客データセキュリティ 顧客行動分析 トレンド分析 その他 リスク管理 信用リスクスコアリング ストレステスト その他 顧客サービス&エンゲージメント パーソナライズされたマーケティングメッセージ 新規顧客獲得 データ主導の意思決定 顧客維持管理 その他 財務コンプライアンス&規制報告 投資&ポートフォリオ管理

8.3 ビジネス機能としての財務 財務計画・予測 自動簿記・照合 調達・サプライチェーン 財務 収益サイクル管理

財務AI市場、エンドユーザー別

9.1 導入エンドユーザー:財務AI市場の促進要因

9.2 企業タイプ 業務機能としてのファイナンス – 政府・公共部門 – 小売・eコマース – 不動産 – 製造業 – 通信・メディア – ヘルスケア・製薬 – 公共事業 – 教育 – テクノロジー・ソフトウェア – その他 業務運営としてのファイナンス – 銀行 – 保険 – 投資・資産運用 – フィンテック – 会計・監査法人 – 資本市場・規制技術 – 決済・カード・決済処理 AI in Finance市場(地域別)TC 9214

…

【本レポートのお問い合わせ先】

https://www.marketreport.jp/contact

レポートコード:TC 9214