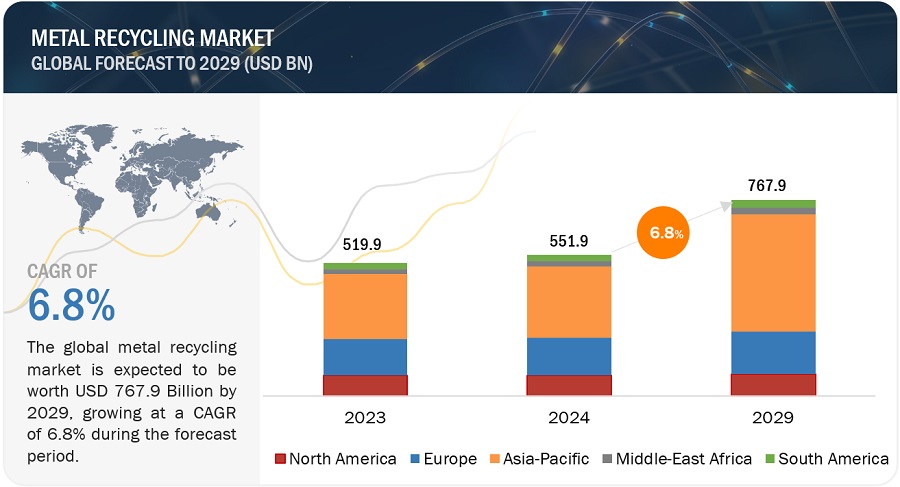

金属リサイクル市場規模は2024年の5,519億米ドルから成長し、2029年には年平均成長率6.8%で7,679億米ドルに達すると予測されている。金属リサイクル市場は、環境規制、持続可能な原材料に対する産業界のニーズ、コスト削減、技術の進歩などを主な要因として、著しい急成長を遂げている。この傾向は特にアジア太平洋(APAC)地域で顕著であり、金属リサイクルの急成長市場として際立っている。特に中国はこの成長軌道において極めて重要な役割を果たしており、金属リサイクルの生産と消費の両方が大幅に増加している。アジア太平洋地域の金属リサイクル市場は、急速な工業化、都市化、厳しい環境規制、エネルギー消費の削減や生産コストの低減といったリサイクルの経済的・環境的メリットによって牽引されている。技術の進歩もリサイクルの効率と品質を向上させている。成長を遂げている主な最終用途産業には、自動車、建設、エレクトロニクスなどがある。自動車産業はコスト削減と持続可能性から恩恵を受け、建設産業はリサイクル金属を都市開発とインフラ・プロジェクトに使用し、エレクトロニクス産業は金属をリサイクルして電子廃棄物を管理し、環境に優しい製品に対する規制と消費者の要求に応えている。この成長は、この地域の産業力を強調するだけでなく、技術革新と持続可能な開発イニシアチブを推進する上で金属リサイクルが不可欠な役割を果たしていることを浮き彫りにしている。

市場動向

促進要因 都市化と工業化の進展

都市化と工業化の進展が金属リサイクル市場を大きく牽引している。都市が拡大するにつれて、建物、インフラ、交通システムの建設が金属に対する大きな需要を生み出す。この需要は、新たに採掘される材料よりもコスト効率が高く環境に優しいリサイクル金属への依存を高める。工業化は商品の生産を増加させ、リサイクル可能な製造廃棄物や使用済み製品をより多く発生させる。金属のリサイクルは、産業界が生産コストを削減し、二酸化炭素排出量を減らし、厳しい環境規制を遵守するのに役立ちます。この持続可能なアプローチは、資源保護をサポートし、現代の都市と産業の成長に不可欠である。

制約: 発展途上国における無秩序な金属廃棄物収集

発展途上国における無秩序な金属廃棄物収集は、金属リサイクル市場の成長に大きな抑制要因となっている。これらの地域では、構造化された廃棄物管理システムがないため、リサイクル可能な金属の非効率的な収集と分別が行われている。その結果、大量の金属廃棄物が埋立地に捨てられたり、管理されないままになっており、これらの貴重な材料を回収してリサイクルすることが困難になっている。非公式なリサイクル部門は存在するが、金属を効果的かつ安全に処理するために必要な能力、技術、規制監督を欠いていることが多い。この非効率が低いリサイクル率につながり、金属リサイクルに関連する経済的・環境的利益の完全な実現を妨げている。その結果、廃棄物収集システム内の無秩序は、持続可能な金属リサイクル産業の発展を妨げ、より広範な環境および資源管理目標を達成するための努力を妨害している。

機会 スラグ残渣からの金属回収

スラグは鉄鋼メーカーにとって貴重な資源である。というのも、製錬プロセスにおいて、かなりの量の金属がスラグや金属とスラグの混合物から失われることが多いからである。製錬方法とスラグ廃棄物の年代にもよるが、金属含有率は3%から15%に及ぶ。世界的に、スラグの備蓄量は6,000万トンを超えると推定されている。Harsco Corporation(米国)、Fandej Corporation(オランダ)、LOESCHE GmbH(ドイツ)などの企業は、スラグからの金属回収を専門としている。これらの企業は、顧客と金属回収契約を結ぶ前に、スラグのサンプルを分析し、金属回収の可能性とスラグの特性を評価する。スラグから金属を回収することは、廃棄コストを削減し、さらなる鉄鋼生産のために回収金属を提供することにより、鉄鋼メーカーに利益をもたらす。金属は、ステンレス鋼、LDスラグ、冶金改良スラグの製造時に発生するスラグから回収することができる。

スラグ残渣からの金属回収は、廃棄物から貴重な金属を抽出する持続可能で経済的な方法を提供することで、金属リサイクル市場に機会をもたらす。このアプローチは、バージン鉱石の採掘への依存を減らし、天然資源を保護し、環境への害を低減します。再生された金属はサプライ・チェーンに再統合することができ、様々な産業で高まるリサイクル材料への需要を満たすことができる。循環経済の原則を推進し、金属リサイクル業界の革新と拡大を促進する。

課題 製品の複雑化がリサイクルの取り組みに課題をもたらす

現代製品の複雑化は、金属リサイクルの取り組みに大きな課題を投げかけている。先進的な製品には、さまざまな金属やその他の材料が組み込まれていることが多く、それらは緊密に統合されているため分離が困難である。例えば、スマートフォンやノートパソコンのような電子機器には、金属、プラスチック、その他の部品が複雑に組み合わさっており、リサイクル工程に多大な労力と技術を要する。大きな課題のひとつは、高度な選別・分離技術の必要性である。従来のリサイクル方法では、現代製品の混合素材や複雑なデザインに対応できないことが多い。そのため、革新的なリサイクル技術を開発・導入する必要があるが、それには多額の費用がかかり、多額の投資が必要となる。

現代の製品には有害物質やレアアース(希土類元素)が含まれており、リサイクル工程を複雑にしている。これらの物質は、環境汚染を防ぎ、リサイクル作業員の安全を確保するために、慎重に取り扱わなければなりません。また、これらの複雑な製品から貴重な金属を抽出するには、時間も費用もかかる特殊な工程が必要です。したがって、製品の複雑化は、高度な選別・分離技術、有害物質の慎重な取り扱い、新しい製品設計への継続的な適応を必要とし、金属リサイクルの取り組みに課題を突きつけている。これらの要因は総体的にリサイクルのコストと複雑さを増大させ、金属回収努力の効率と効果を妨げている。

予測期間中、鉄金属セグメントは金属リサイクル市場のより大きなタイプセグメントになると予測されている。

主に鉄と鋼鉄から成る鉄系金属には、鋼鉄、炭素鋼、合金鋼、鋳鉄、錬鉄などの材料が含まれる。これらの金属は磁気特性と高い引張強度が特徴で、様々な用途に不可欠である。建築では、鉄系金属はその強度と耐久性から、構造骨組み、橋梁、鉄筋に使用される。自動車産業は、車体、エンジン、各種部品の製造に鉄金属を利用している。さらに、これらの金属は産業機械、工具、設備の生産に不可欠である。

鉄系金属のリサイクルは、いくつかの最終用途産業から金属スクラップを回収する重要なプロセスである。建設・解体部門は主要な貢献者であり、鉄骨梁、鉄筋、その他の構造要素を提供している。自動車産業も、古い車や部品のスクラップで大きな貢献をしている。製造業は、機械や工具から鉄スクラップを供給している。鉄系金属のリサイクルは、天然資源を節約するだけでなく、原材料から新しい金属を生産するのに比べてエネルギー消費と温室効果ガス排出を削減する。

旧式スクラップ・セグメントは予測期間中最も高いCAGRで成長すると予測されている。

旧式スクラップまたは消費者使用後のスクラップは、一般に旧式スクラップと呼ばれ、もはや機能的とはみなされない廃棄品に由来する。この種のスクラップは、電気・電子機器、自治体廃棄物、不合格自動車、建築金属スクラップ、鉄道線路など、様々な供給源から発生する。古くなったスクラップには、自動車、リサイクル缶、ビルや橋のようなインフラの構造梁など、耐用年数を過ぎたあらゆる鉄鋼製品が含まれる。スクラップ・リサイクル業界は、年間1億3,000万トンを超える消費者、企業、製造業者からの古材を貴重な原料に変換している。

予測期間中、アジア太平洋地域が最大の市場シェアを占めると推定される。

アジア太平洋地域は予測期間中、金属リサイクル産業を支配する構えであり、その最前線にいるのは中国である。 アジア太平洋地域の金属リサイクル市場は、急速な工業化、都市化、環境意識の高まりなどの要因によって強化されている。中国は金属の主要な生産国であり消費国でもあるため、この成長において重要な役割を果たしている。その大規模な製造部門は大量の金属スクラップを生み出し、リサイクル需要を促進している。さらに、中国政府の国内リサイクルを促進し、輸入スクラップを制限する政策が市場拡大をさらに刺激している。商品の主要輸出国としての中国の影響力も、この地域のリサイクル・サービスと技術に対する需要に貢献している。

主要企業

金属リサイクル市場には、ArcelorMittal(ルクセンブルク)、Nucor(米国)、CMC(米国)、Sims Limited(オーストラリア)、Aurubis AG(ドイツ)、DOWAホールディングス株式会社(日本)、Tata Steel(オーストラリア)、Aurubis AG(ドイツ)、DOWAホールディングス株式会社(日本)などの主要メーカーが含まれる。(日本)、Tata Steel(インド)、Radius Recycling, Inc. (英国)、Upstate Shredding – Weitsman Recycling(米国)が金属リサイクル市場でカバーされているトップメーカーである。事業拡大、M&A、新製品の発売、取引は、金属リサイクル市場での地位を高めるためにこれらの主要企業が採用した主要戦略の一部である。事業拡大と取引に大きな焦点が当てられています。

この調査レポートは、金属リサイクル市場をタイプ、スクラップタイプ、使用装置、最終用途産業、地域に基づいて分類しています。

タイプ別

鉄金属

非鉄金属

スクラップタイプ別

新しいスクラップ

古いスクラップ

使用機器に基づく

シュレッダー

シャーリング

造粒機

ブリケットマシン

最終用途産業別

建築・建設

自動車

設備製造

造船

包装

家電

その他の最終産業

地域別

北米

ヨーロッパ

アジア太平洋

中東・アフリカ

南米

2023年1月、アルセロール・ミッタルは脱炭素化戦略の一環として、オランダの最先端鉄スクラップ・リサイクル企業であるリワルド・リサイクリング(以下「リワルド」)の買収を完了した。また、ドイツの断熱パネル・メーカーであるイタルパネッリ・ジャーマニーを買収し、地理的なリーチを拡大するとともに、アルセロール・ミッタル・ダウンストリーム・ソリューションズの建設部門の製品ラインナップを強化した。

2023 年 11 月、アルセロール・ミッタルとシュナイダー・エレクトリック はパートナーシップを結び、アルセロール・ミッタルはシュナイダー・エレクト リックに、同社の電気キャビネットとエンクロージャーに使用されるエックス カーブ・リサイクル・再生可能生産鋼板を提供する。

2023年10月、Nucor Corporationのリサイクル子会社であるRiver Metals Recycling (RMR)は、シンシナティに拠点を置くGarden Street Iron & Metalの全資産を取得し、買収を完了した。これにはフィーダー1基とシュレッダーヤード1基が含まれ、RMRのリサイクル施設網は合計19カ所に拡大した。

2023年7月、CMCはウェストバージニア州環境保護局から許可を取得し、4番目の最新鋭マイクロミルの建設開始を宣言した。この許可はSteel West Virginiaのマイクロミルプロジェクトにおける重要なマイルストーンとなる。

2024年2月、シムズ金属はプロビデンス施設で持続可能な技術への投資を行った。シムズ金属は、アレンズ通りに位置する地元のシムズ金属施設で、以前のディーゼルモデルに代わる最先端の電気自動車平坦化装置への投資を発表した。この最新鋭の電気設備により、同施設のCO2排出量は年間9.6トン削減される見込みで、同社の持続可能な努力に沿うものであり、ロードアイランド州の2021年気候に関する法律と一致する。

【目次】

1 はじめに (ページ – 43)

1.1 調査目的

1.2 市場の定義

1.2.1 包含と除外

1.3 調査範囲

1.3.1 市場セグメンテーション

1.3.2 対象地域

1.3.3 考慮した年数

1.4 通貨

1.5 単位

1.6 制限事項

1.7 利害関係者

1.8 変更点のまとめ

2 調査方法 (ページ – 48)

2.1 調査データ

図1 金属リサイクル市場:調査デザイン

2.1.1 二次データ

2.1.1.1 二次ソースからの主要データ

2.1.2 一次データ

2.1.2.1 一次情報源からの主要データ

2.1.2.2 主要業界インサイト

2.1.2.3 一次インタビューの内訳

2.2 市場規模の推定

図2 市場規模推定手法:ボトムアップアプローチ

図3 市場規模推定手法:トップダウンアプローチ

2.2.1 ボリュームマーケットアプローチ

2.2.1.1 アプローチ1(タイプ別、国別)

図4 市場規模推定手法:ボトムアップアプローチ(金属タイプ別

2.2.1.2 アプローチ2(スクラップタイプ別)

図5 市場規模推定手法(スクラップタイプ別

2.3 データ三角測量

図6 データ三角測量:金属リサイクル市場

2.4 要因分析

2.5 景気後退の影響

2.6 調査の前提

2.7 調査の限界

2.8 リスク評価

3 要約 (ページ – 59)

図 7 鉄鋼セグメントは予測期間中により高い CAGR を記録する

図 8 古いスクラップ分野は予測期間中に高い成長率を示す

図 9 金属リサイクルの最大の最終用途産業は建築・建設である

図10 アジア太平洋地域が金属リサイクル市場をリードする

4 PREMIUM INSIGHTS (ページ数 – 63)

4.1 金属リサイクル市場におけるプレーヤーにとっての魅力的な機会

図 11 新興国は金属リサイクル市場に魅力的な機会を提供する

4.2 アジア太平洋地域:金属リサイクル市場:タイプ別、国別

図12 2023年の金属リサイクル市場は中国が支配的

4.3 金属リサイクル市場:タイプ別

図 13 予測期間中、鉄金属セグメントが市場全体をリードする

4.4 金属リサイクル市場:スクラップタイプ別

図 14 予測期間中、古いスクラップがより高い成長率を記録する

4.5 金属リサイクル市場:最終用途産業別

図 15 建築・建設が金属リサイクル市場をリードする

4.6 金属リサイクル市場:国別

図 16 2024 年から 2029 年にかけて最も高い CAGR を記録すると予測される中国

5 市場概観(ページ – 67)

5.1 はじめに

5.2 市場ダイナミクス

図 17 金属リサイクル市場における促進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 自動車、家電、建設業界からの需要増加

図 18 2022 年の世界の自動車生産台数(千台)

図19 2019~2023年の世界の電気自動車販売台数(台)

表1 2021~2050年の地域別人口と都市化(百万人)

表2 2022-2050年の地域別人口増加(百万人)

5.2.1.2 鉄鋼業の拡大

表3 世界の粗鋼生産量(2019~2023年)(百万トン

表4 主要国・地域における製鉄用再生鋼材の使用量(百万トン)

5.2.1.3 厳しい規制の実施

5.2.2 抑制要因

5.2.2.1 発展途上国における金属廃棄物収集の未組織化

5.2.3 機会

5.2.3.1 ネットゼロ排出目標の設定

5.2.3.2 スラグ残渣からの金属回収

5.2.4 課題

5.2.4.1 製品の複雑化

6 業界の動向 (ページ – 76)

6.1 ポーターの5つの力分析

図 20 ポーターの 5 つの力分析:金属リサイクル市場

表5 金属リサイクル市場:ポーターの5つの力分析

6.1.1 新規参入の脅威

6.1.2 代替品の脅威

6.1.3 供給者の交渉力

6.1.4 買い手の交渉力

6.1.5 競合の激しさ

6.2 バリューチェーン分析

図21 金属リサイクル市場:バリューチェーン分析

6.3 貿易データ分析

6.3.1 金属リサイクル市場の輸出シナリオ

図22 鉄系廃棄物およびスクラップ、鉄または鋼の再溶解スクラップインゴット(スラグ、スケール、鉄または鋼の製造から出るその他の廃棄物、放射性廃棄物およびスクラップ、銑鉄またはシュピーゲライゼンのピッグ、ブロックまたはその他の一次形態の断片を除く)の主要国別輸出量(2018〜2022年

6.3.2 金属リサイクル市場の輸入シナリオ

図23 鉄廃棄物およびスクラップ;鉄または鋼の再溶解スクラップインゴット(スラグ、スケール、鉄または鋼の製造から出るその他の廃棄物を除く);放射性廃棄物およびスクラップ;銑鉄またはシュピーゲライゼンのピッグ、ブロックまたはその他の主要形態の断片の輸入、主要国別、2018-2022年

6.4 マクロ経済概観

6.4.1 世界のGDP見通し

表6 世界のgdp成長予測、2019-2026年(10億米ドル)

6.5 技術分析

6.5.1 主要技術

6.5.1.1 電気アーク炉(EAF)

6.5.1.2 破砕・選別技術

6.5.2 補足技術

6.5.2.1 湿式冶金プロセス

6.5.2.2 乾式冶金プロセス

6.6 関税と規制の状況

6.6.1 金属リサイクル市場に関連する関税

表7 平均関税(国別

6.6.2 規制機関、政府機関、その他の組織

表8 北米:規制機関、政府機関、その他の組織のリスト

表9 欧州:規制機関、政府機関、その他の組織の一覧

表10 アジア太平洋地域:規制機関、政府機関、その他の組織のリスト

表11 中東・アフリカ:規制機関・政府機関・その他団体リスト

表12 南米:規制機関、政府機関、その他の組織の一覧

6.7 ケーススタディ分析

表13 ラディアス・リサイクルの総合的アプローチ

表14 オムニソース社の持続可能な取り組み

表15 アップステート・シュレッダー – ワイツマン・リサイクルの事業拡大

6.8 顧客のビジネスに影響を与える傾向と混乱

図24 収益構成に影響を与える新たなトレンドと技術の進歩

6.9 主要会議とイベント

表16 金属リサイクル市場:会議・イベントの詳細リスト(2024~2025年

6.10 主要ステークホルダーと購買基準

6.10.1 購入プロセスにおける主要な利害関係者

図25 上位最終用途産業の購買プロセスにおける利害関係者の影響力

表17 金属リサイクル市場の購買プロセスにおける利害関係者の影響力

6.10.2 購入基準

図26 上位3つの最終用途産業における主な購買基準

表18 上位3つの最終用途産業における主な購買基準

6.11 エコシステム分析

表19 金属リサイクル市場:エコシステムにおける役割

図27 金属リサイクル市場:エコシステムマップ

6.12 特許分析

6.12.1 導入

6.12.2 方法論

図 28 金属リサイクルに関する特許取得件数(2013~2023 年

図 29 地域別分析:韓国が最も高い特許シェアを獲得(2013~2023 年

表20 金属リサイクル市場における主要特許のリスト(2022~2023年

6.13 価格分析

6.13.1 主要企業のタイプ別平均販売価格動向

表21 主要企業のタイプ別平均販売価格(米ドル/トン)

6.13.2 地域別平均販売価格

図30 鉄金属の地域別平均販売価格(米ドル/トン)

表22 主要プレーヤーの鉄金属の地域別平均販売価格、2023-2029年(米ドル/トン)

図31 非鉄金属の地域別平均販売価格(米ドル/トン)

表23 主要プレーヤーの非鉄金属の地域別平均販売価格、2023-2029年(米ドル/トン)

6.13.3 投資環境と資金調達シナリオ

図 32 金属リサイクルの投資家取引と資金調達は 2023 年に急増した

…

【本レポートのお問い合わせ先】

https://www.marketreport.jp/contact

レポートコード:MM 3943